Академия

13 янв 2020, 20:03

Что такое дивиденды и как их получить частному инвестору

Что такое дивиденды по акциям, кто и кому их платит? РБК Quote рассказывает, как компании определяют размер дивидендных выплат и как их получить частному инвестору

Дивиденды

— часть прибыли компании, которую может получить владелец акции. Чем больше бумаг у инвестора, тем большую долю прибыли компания отдаст своему акционеру.

Как узнать размер дивидендов

Компании публикуют новости о дивидендах и финансовых результатах на своих корпоративных сайтах в специальном разделе для акционеров и инвесторов. В нем можно узнать о том, как рассчитывается размер дивиденда, периодичность выплат и дивидендную историю. Информацию о российских компаниях также можно найти на сайтах специализированных агентств, например на портале e-disclosure.ru или на сайте биржи.

Размер дивидендов и дату закрытия реестра рекомендует совет директоров компании или наблюдательный совет, а окончательное решение о выплате дивидендов утверждает общее собрание акционеров. На этом собрании владельцы акций не могут повысить размер дивидендных выплат, но могут поддержать рекомендации совета директоров или наблюдательного совета (это происходит чаще всего), уменьшить выплаты или отказаться от них совсем.

Как получить дивиденды частному инвестору

Для получения дивидендов инвестору нужно открыть и пополнить брокерский счет, а потом купить акции не менее чем за два рабочих дня до составления списка акционеров, имеющих право на получение дивидендов. Это связано с тем, что акции на Московской и Санкт-Петербургской биржах торгуются в режиме T+2, то есть покупатель становится обладателем бумаг через два рабочих дня после сделки.

Больше ничего особенного делать не нужно — после вычета налога брокер переведет дивиденды на

брокерский счет

, индивидуальный инвестиционный счет (ИИС) или банковский счет инвестора. Это произойдет максимум через 25 рабочих дней после даты закрытия реестра на получение дивидендов.

Кто и как платит?

При выборе дивидендных акций частному инвестору можно изучить историю выплат. Есть американские компании, которые выплачивают дивиденды на протяжении последних 25 лет и даже ежегодно их увеличивают. Их акции рейтинговое агентство Standard & Poor’s включило в специальный индекс «дивидендных аристократов» — S&P 500 Dividend Aristocrats. В этот индекс обычно входит около 50 компаний с

капитализацией

более $3 млрд.

В индекс, например, входят производитель газированных напитков Coca-Cola и производитель лекарств и потребительских товаров Johnson & Johnson, которые повышают дивиденды 56 лет подряд. Сеть гипермаркетов Target увеличивает дивиденды 51 год подряд, биофармацевтическая компания AbbVie поднимает дивиденды 46 лет, телекоммуникационный гигант AT&T — 35 лет, а нефтяная компания Chevron — 31 год подряд.

S&P исключает компании из индекса «дивидендных аристократов», если им не удается увеличить выплаты дивидендов по сравнению с предыдущим годом или они по каким-то причинам покидают индекс S&P 500. Агентство пересматривает состав индекса ежегодно в январе. Ребалансировку долей акций в индексе S&P 500 Dividend Aristocrats компания делает в конце января, апреля, июля и октября.

Среди российских компаний размер дивидендов на акцию в течение последних 20 лет увеличивает компания ЛУКОЙЛ.

Не все компании платят дивиденды. Также в дивидендной политике многих

эмитентов

зафиксированы условия, при которых можно ничего не выплачивать. Например, компания может отказаться от выплат, если вместо прибыли получит убыток.

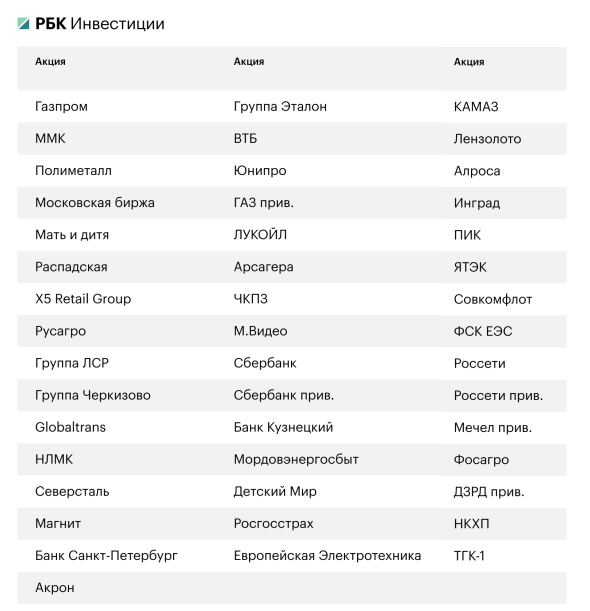

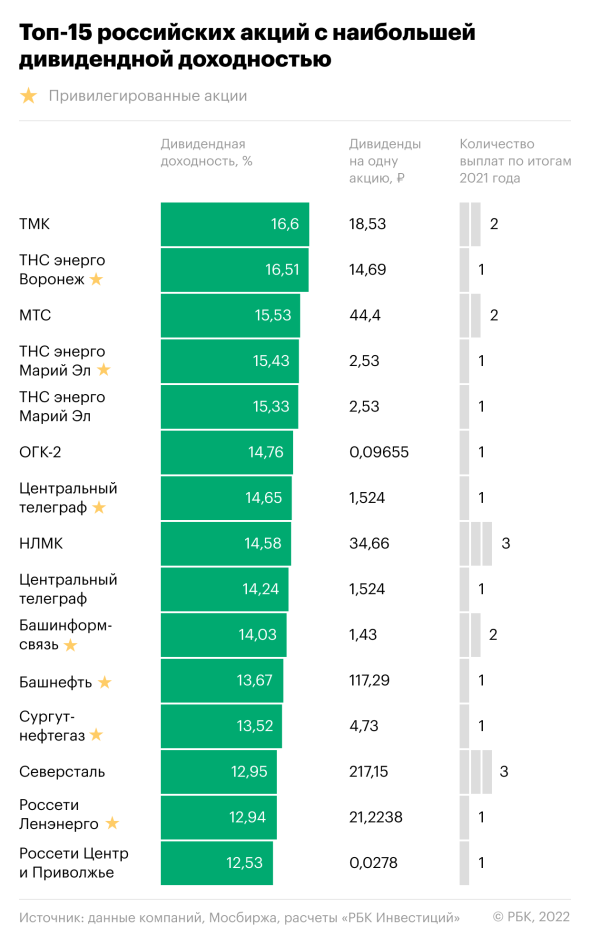

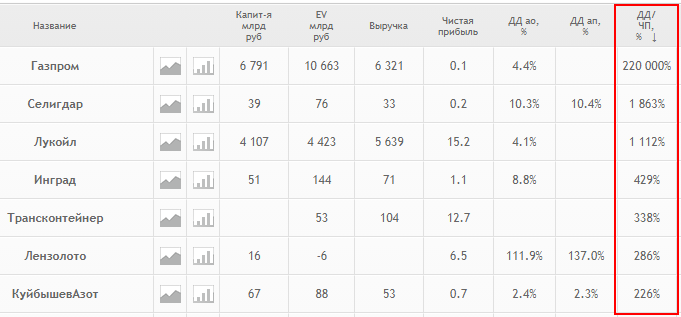

РБК Quote определила 15 российских акций, которые принесли наибольшую дивидендную доходность в 2019 году:

Дивидендная доходность рассчитана как процентное отношение суммы дивидендов, выплаченных в течение года на одну акцию, к цене акции на начало 2019 года.

Что такое дивидендный

гэп

и как на нем заработать

После составления списка акционеров, имеющих право получить дивиденды, котировки акций чаще всего падают. Обычно это снижение сопоставимо с размером дивидендов. Такое падение цены называют дивидендным гэпом.

Самые распространенные инвестиционные стратегии, связанные с дивидендами:

- инвестор может купить бумаги после объявления рекомендаций совета директоров о размерах дивидендов и продать акции после закрытия реестра, несмотря на падение цены. По подсчетам РБК Quote, такая стратегия чаще всего оказывается наиболее прибыльной;

- акции можно купить строго за два рабочих дня до закрытия реестра и продать сразу после составления списка акционеров. В этой стратегии ставка делается на то, что гэп все же окажется меньше, чем размер дивидендов;

- можно купить акции сразу после объявления рекомендаций совета директоров по объему дивидендов, а потом не спешить с продажей и дождаться закрытия дивидендного гэпа;

- можно отказаться от дивидендов и купить акции сразу «на дне», воспользовавшись падением цен после составления списка на получение дивидендов в расчете на то, что котировки быстро вернутся к уровню отсечки.

Купить акции американских дивидендных аристократов или надежных российских компаний можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее

Отвечаем на главные вопросы о дивидендах: что это, как их получить, чем обычные акции отличаются от привилегированных, когда их лучше покупать, а также что такое дивидендный гэп и дивидендные аристократы

Дивиденды

— это часть прибыли или свободного денежного потока (

FCF

), которую компания выплачивает акционерам.

Сумма выплат зависит от дивидендной политики компании. В этом документе прописывается и периодичность выплат — раз в год, каждое полугодие или квартал. Некоторые компании вовсе не платят дивиденды — просто не имеют такой возможности из-за слабых результатов или направляют прибыль на развитие бизнеса.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают источник пассивного дохода.

Почему компании платят дивиденды

Компании выходят на биржу по нескольким причинам. Одна из них — привлечь капитал. Однако чтобы потенциальные акционеры захотели вложиться в акции, их нужно заинтересовать. Например, гарантировав дополнительный доход в виде дивидендов. Выплачивать дивиденды компания может и в случае, когда из-за отсутствия актуальных проектов образуется излишек наличности. Тогда она готова поделиться деньгами с акционерами — это поднимает имидж компании, привлекая новых инвесторов.

Как рассчитываются дивиденды

Дивидендная политика — это правила, по которым прибыль распределяется между акционерами. В дивидендной политике указано, какой процент прибыли пойдет на выплаты акционерам, условия выплат, а также как часто компания будет платить дивиденды.

Ознакомиться с политикой компании в области дивидендов можно на корпоративных сайтах компаний в разделе для акционеров и инвесторов. Там же можно посмотреть историю выплат дивидендов и узнать последние корпоративные новости — в частности, решения совета директоров, наблюдательного совета или собрания акционеров. Например, у ЛУКОЙЛа все это размещено на сайте в разделе «Дивиденды».

Из дивидендной политики ЛУКОЙЛа следует, что общая сумма дивидендов по размещенным акциям компании должна составлять не менее 100% от скорректированного свободного денежного потока, рассчитанного по данным отчетности МСФО, и выплачиваться два раза в год.

С той же периодичностью выплачивает дивиденды золотодобывающая компания «Полюс». Но их размер определяется как 30% от EBITDA при условии, что отношение чистого долга к EBITDA не превышает 2,5. Также дивидендная политика «Полюса» не исключает выплаты специальных дивидендов.

Опираясь на дивидендную политику, совет директоров компании или наблюдательный совет рассчитывает размер дивидендов, после чего рекомендует их общему собранию акционеров. На собрании акционеры принимают окончательное решение о выплате дивидендов, на нем могут присутствовать все держатели акций компании.

Посмотреть информацию по дивидендам российских компаний, включая готовящиеся выплаты, дивидендную историю и дивидендую доходность можно на сайтах Smart-Lab, «Доход», Investmint.ru, а также в мобильных приложениях брокеров.

Дивиденды по привилегированным акциям

Дивидендная политика компаний в отношении обыкновенных и привилегированных акций различается. Владельцы привилегированных бумаг получают дополнительные возможности и права. В первую очередь, им гарантирована регулярная выплата дивидендов. Это значит, что акционеры получат дивиденды вне зависимости от того, как идут дела у компании — будь то прибыль или убытки.

Размер выплат может быть зафиксирован в уставе организации, к примеру в виде процента от номинальной стоимости акции. Однако держатели привилегированных акций имеют право на увеличение суммы дивидендов, если размер выплат по ним меньше, чем по обыкновенным акциям. И наконец, держатели привилегированных акций получают дивиденды раньше владельцев обыкновенных бумаг.

Общая сумма, выплачиваемая в качестве дивиденда по каждой привилегированной акции, устанавливается в размере 10% чистой прибыли по итогам последнего финансового года, разделенной на число акций, которые составляют 25% от уставного капитала Общества.

При этом если сумма дивидендов, выплачиваемая Обществом по каждой определенной акции в определенном году, превышает сумму, подлежащую выплате в качестве дивидендов по каждой привилегированной акции, размер дивиденда, выплачиваемого по последним, должен быть увеличен до размера дивиденда, выплачиваемого по обыкновенным акциям.

— Положение о дивидендной политике ОАО «Сургутнефтегаз» от 2018 года.

Обыкновенные акции отличаются тем, что их владельцы имеют право голоса, а значит, могут участвовать в голосованиях и влиять на решения компании. С другой стороны, в случае финансовых проблем компания может прекратить выплачивать дивиденды по этому виду акций.

Российских компаний, выпустивших привилегированные акции, не так много. К примеру, к ним относятся Сбербанк, «Ростелеком», «Сургутнефтегаз», «Башнефть», «Татнефть», «Транснефть».

Как получать дивиденды

Получить дивиденды несложно. Для этого нужно:

- открыть брокерский счет и перевести на него деньги;

- купить акции не менее чем за два рабочих дня до закрытия реестра.

Теперь остается только ждать. Брокер после вычета налога переведет дивиденды на

брокерский счет

, индивидуальный инвестиционный счет (ИИС) или банковский счет инвестора.

Когда дивиденды не выплачиваются

Владельцы акций не могут повысить размер дивидендных выплат, рекомендованных советом директоров или наблюдательным советом, но могут поддержать выплаты и уменьшить их размер на общем собрании акционеров.

Собрание также может не одобрить рекомендованную выплату дивидендов. Так, например, произошло с «Газпромом» — совет директоров компании рекомендовал выплатить ₽52,53 на бумагу за 2021 год, но акционеры не одобрили такое решение. Они сочли его нецелесообразным, так как в приоритетах «Газпрома» — инвестиционные проекты. По данным на 2021 год, доля компании, контролируемая государством, составляла 50,23%.

Впоследствии совет директоров «Газпрома» предложил выплатить промежуточные дивиденды за первую половину 2022 года — ₽51,03 на акцию, и акционеры одобрили такое решение. Ранее компания выплачивала только годовые дивиденды.

Согласно закону «Об акционерных обществах», компания не имеет права объявлять о выплате дивидендов в следующих случаях:

- до полной оплаты всего уставного капитала акционерного общества. Он образуется при создании АО, и его обязательно нужно оплатить после регистрации;

- до выкупа акций у акционеров по их требованию, например, если акционер оказался не согласен с решением, принятым на общем собрании;

- если компанию признали банкротом либо после выплаты дивидендов она обанкротится;

- если стоимость чистых активов компании меньше ее уставного капитала и резервных фондов либо станет меньше, если дивиденды выплатят.

В целом принятие руководством компании решения о выплате дивидендов — это право, а не обязанность, но когда все процедуры завершены и дивиденды объявлены, выплаты становятся обязанностью компании. Однако закон предусматривает, что компания не вправе выплачивать уже объявленные дивиденды, если наступили указанные в списке два последних случая — банкротство и риск его наступления, а также падение стоимости чистых активов компании. Потом, если ситуация улучшится и этих обстоятельств больше не будет, компания будет обязана выплатить акционерам объявленные дивиденды.

Если компания получила убыток, то выплат может не быть. Но есть исключения: иногда руководство решает выплатить дивиденды из нераспределенной прибыли прошлых лет или взять для этого кредит.

Помимо этого, власти и регулятор могут рекомендовать эмитентам не выплачивать дивиденды, как это произошло в 2022 году. В частности, Банк России рекомендовал кредитным организациям не делать выплаты, а Сбербанк и ВТБ получили на этот счет прямые распоряжения правительства.

Взлеты и падения дивидендного сезона — 2022: чем он запомнится инвесторам

Дивидендный гэп

После того как становится известен окончательный размер дивидендов, акции начинают понемногу дорожать. Это происходит благодаря тому, что инвесторы начинают их активно скупать в расчете получить дивиденды.

Чем щедрее дивиденды, тем больший интерес акции вызывают у покупателей. Поэтому до закрытия реестра акционеров акции растут в течение нескольких недель. Одновременно с ростом котировок падает доходность акций. При этом зависимость такова, что доходность падает до размера ставок на денежном рынке.

Максимума цена акций достигает за два дня до отсечки. Этот день назвали экс-дивидендным (ex-dividend). А на следующий день акции резко падают в цене. Причина такого поведения бумаг — многие инвесторы, которые покупали акции только ради дивидендных выплат, начинают их продавать.

На это есть две причины:

- инвесторы продают акции, потому что уже оказались в списках акционеров, которым причитаются дивиденды по определенным акциям;

- если продать сразу же, то можно заработать еще и на росте акций, который шел последние несколько недель.

Этот обвал цены называется «дивидендный

гэп

» — бумаги дешевеют примерно на размер дивидендов.

К примеру, 7 октября 2022 года был последний день, когда акции «Газпрома» торговались с полугодовыми дивидендами в ₽51,03 за бумагу. Дивидендная доходность с учетом цены закрытия торгов 7 октября составляла 26,15%. В этот же день акции «Газпрома» стали падать, снизившись к концу вечерней торговой сессии на 8,32%. При этом 10 октября они упали еще на 16,02%.

Что происходит после дивидендного гэпа

Как правило, после отсечки дивидендный гэп начинает закрываться, то есть акции постепенно дорожают, стремясь к прежним уровням. Время, за которое акции достигают предыдущих цен, может составлять от нескольких дней до многих месяцев.

Скорость восстановления зависит от ситуации на рынке и у конкретного

эмитента

. К примеру, компании с хорошими перспективами роста могут восстановиться довольно быстро — за одну-две недели. Но бывает, что цена так и не восстанавливается.

Как выбрать хорошую дивидендную компанию

- В первую очередь стоит ознакомиться с историей дивидендных выплат кандидата — как долго компания платит дивиденды, насколько они стабильны, какова дивидендная доходность. Эксперты «БКС Экспресс» советуют выбирать компании, которые стабильно выплачивают дивиденды и продолжают генерировать прибыль, несмотря на ухудшение рыночных условий.

- Внимательно изучить дивидендную политику. Компании, как правило, устанавливают минимальный процент от прибыли, который они выплачивают акционерам. Он может варьироваться в среднем в районе 10–80%. Если цель покупки акций — постоянный доход, то лучше выбрать компанию с большим процентом выплат. Кроме того, стоит обратить внимание на различные дополнения и оговорки, так как в них могут рассматриваться возможные причины изменений в расчетах или отмены дивидендов.

«При определении размера дивидендов совет директоров принимает во внимание дивидендную политику других ведущих нефтегазовых компаний. На величину дивидендных выплат могут также оказывать влияние следующие факторы: перспективы развития компании, ее финансовое положение и потребности в финансировании, общая макроэкономическая ситуация и конъюнктура рынка, а также иные факторы, в том числе связанные с налогообложением и законодательством», — сказано в дивидендной политике «Роснефти».

- Из документа также можно выяснить, есть ли разница в размере дивидендов для владельцев обыкновенных и привилегированных бумаг.

- Оценить финансовые результаты компании. Подойдут крупные компании со стабильным ростом доходов и прибыли.

- Подсчитать дивидендную доходность. Размер дивидендов в рублях сам по себе ни о чем не говорит. Чтобы рассчитать реальную доходность, нужно соотнести размер дивидендов со стоимостью акций. Для этого нужно сумму дивидендов на одну акцию поделить на цену акции на день покупки и умножить на 100%. Такая формула расчета позволит подсчитать, какую доходность принесут дивиденды.

Когда лучше покупать акции под дивиденды

Есть несколько ключевых дат, на которые дивидендные инвесторы опираются при ответе на этот вопрос.

- Заседание совета директоров. Участники заседания дают рекомендации по размеру дивидендов. Кроме того, совет директоров определяет дату закрытия реестра (так называемую дивидендную отсечку) — дату, на которую надо владеть акциями, чтобы получить дивиденды.

- Общее собрание акционеров (ОСА). ОСА принимает окончательное решение о выплате дивидендов. Чаще всего акционеры соглашаются с рекомендацией совета директоров, но бывают исключения. Если ОСА голосует против, то дивиденды не выплачиваются или переносятся на другой период.

- Дата отсечки или закрытие реестра акционеров под дивиденды (record day), когда компания определяет окончательный список акционеров, которым положены дивиденды. В этот день покупать акции уже поздно — это надо было сделать двумя днями ранее. Это связано с тем, что акции на Московской и Санкт-Петербургской биржах торгуются в режиме T+2, то есть покупатель становится владельцем бумаг только на второй рабочий день после сделки.

- Выплата дивидендов. Происходит в течение 25 дней после проведения собрания акционеров.

Как заработать на дивидендах

Есть четыре самые распространенные инвестиционные стратегии, основанные на дивидендах:

- купить бумаги после того, как совет директоров объявит рекомендации по дивидендам, и продать акции в экс-дивидендную дату. По подсчетам «РБК Инвестиций», такая стратегия приносит наибольший доход;

- купить акции за два дня до дивидендной отсечки и продать сразу после закрытия реестра. В этом случае инвестор рискует потерей денег, если гэп окажется больше, чем размер дивидендов;

- купить после того, как совет директоров объявит рекомендации по дивидендам, после чего дождаться закрытия гэпа, то есть восстановления котировок. Риск здесь в том, что гэп может так и не закрыться;

- можно отказаться от дивидендов и купить акции сразу же после дивидендного гэпа — когда цена акций будет находиться «на дне». Расчет здесь в том, что котировки быстро вернутся к уровню отсечки.

Дивидендные аристократы

Дивидендными аристократами называют компании, которые выплачивают дивиденды в течение многих лет. Что касается американских компаний, то попасть в этот список они могут, если:

- рыночная капитализация компании не менее $3 млрд, а среднедневной объем торгов (по итогам трех месяцев) составляет $5 млн;

- компания стабильно увеличивала размер дивидендов в течение более 25 лет;

- сумма дивидендов все это время росла.

По данным на конец октября 2022 года, в элитном клубе 64 компании, на базе которых рассчитывается индекс S&P 500 Dividend Aristocrats. К дивидендным аристократам, к примеру, принадлежит McDonald’s, который платит дивиденды в течение 46 лет — c 1976 года, а также Coca-Cola, которая впервые выплатила дивиденды в 1893 году.

Если у инвестора есть возможность вкладывать средства в такие компании, то можно не только покупать их по отдельности, но и вкладываться в биржевой фонд (

ETF

) на индекс S&P 500 Dividend Aristocrat. В среднем дивидендная доходность у аристократов невелика — всего 2,5% годовых. Однако консервативных инвесторов привлекает стабильность и постоянный рост выплат, поэтому они держат такие акции в портфеле. К тому же можно значительно увеличить доход, если реинвестировать полученные дивиденды.

В России компаний с такой дивидендной историей сейчас нет, поскольку рынок акций в стране очень молод. Однако если ослабить требования, то российскими дивидендными аристократами можно назвать, например, ЛУКОЙЛ (более 20 лет) и НОВАТЭК (17 лет).

Налог на дивиденды

Дивиденды по акциям российских компаний облагаются налогом по ставке:

- 13% для налоговых резидентов России, если сумма налоговых баз менее ₽5 млн;

- 15% для налоговых резидентов России, если сумма налоговых баз более ₽5 млн.

Если инвестор получил выплаты от российской компании, то его налоговый агент — депозитарий брокера. Он удерживает налог в момент выплаты дивидендов, поэтому на счет инвестора поступают средства уже за вычетом налога и держателю акций по этим доходам отчитываться не нужно.

Однако брокер не выступает налоговым агентом по иностранным бумагам, поэтому если инвестор получает дивиденды по зарубежным акциям, ему нужно самостоятельно платить налог и отчитываться перед налоговой.

Подробнее о том, как платить налоги по иностранным бумагам, читайте здесь:

Инструкция для инвестора: как платить налоги по дивидендам

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов.

Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее

Дивиденды — это основная причина, по которой инвесторы покупают акции. В статье расскажем, что такое дивиденды, кто, когда и кому их платит и в каких случаях с них придется уплатить подоходный налог.

Дивиденд — это часть чистой прибыли организации, которой она делится со своими акционерами — людьми, которым принадлежит определенная доля в компании.

Платить дивиденды компания может как за счет прибыли закрытого отчетного периода, так и за счет нераспределенной прибыли прошлых лет. Сумма средств, направленных на выплату дивидендов, распределяется на общее количество выпущенных акций. В результате итоговый размер дивидендов рассчитывается на одну акцию — совет учредителей компании определяет, сколько денег получит держатель одной ценной бумаги.

В 2020 году ПАО «ВТБ» направило на дивиденды по обыкновенным акциям 14,239 млрд руб. Размер дивиденда на одну акцию составил 0,00109867761463259 руб. Всего компания эмитировала 12 960,541 млрд акций — каждый держатель таких акций получит дивиденды в размере, пропорциональном количеству принадлежащих ему ценных бумаг. Если бы на момент выплаты дивидендов в 2021 году у вас в портфеле было 1 000 акций ПАО «ВТБ», в день выплаты дивидендов вам бы перечислили 1 руб. 09 коп. дивидендов.

Дивидендная доходность

Дивидендная доходность — это соотношение величины годового дивиденда, выплачиваемого компанией, к стоимости одной акции этой же компании. Этот финансовый показатель позволяет инвестору оценить финансовую эффективность своих вложений и понять, насколько оправдано нахождение акций определенной компании в составе портфеля.

Например, стоимость одной акции ПАО «ВТБ» составляла 0,037 руб. Дивидендная доходность акции: 0,00109867761463259 / 0,037 × 100% = 2,969%.

Существуют компании, показывающие дивидендную доходность в размере 7% и более — такие показатели для российских реалий считаются хорошими.

Заранее узнать, какую дивидендную доходность покажут акции той или иной компании, практически невозможно — учредители могут платить стабильно высокие дивиденды в течение нескольких лет подряд, а затем решить, что пора вложиться в развитие предприятия и оставить инвесторов без бонусов.

Дивиденды — это доход непостоянный и нестабильный, поэтому доходность за предыдущие периоды не всегда исчерпывающий показатель будущей прибыльности акций.

Тем не менее при проведении финансового анализа состояния компании оценить дивидендную доходность акций все-таки стоит. Если компания находила ресурсы для выплаты дивидендов, значит, перспективы дальнейшего развития у нее существуют.

Хотя есть и противоположное мнение — некоторые аналитики считают, что принятие решения о выплате дивидендов свидетельствует о том, что руководство компании не имеет стратегии дальнейшего развития предприятия и просто не знает, как использовать полученную прибыль.

Дивидендную доходность акций любой компании можно самостоятельно рассчитать по формуле: доходность акции / стоимость акции × 100%. Для этого достаточно зайти на сайт интересующей вас компании и найти там всю необходимую информацию. Если не хотите считать самостоятельно, можете воспользоваться открытыми сводами информации на одной из бирж.

Виды дивидендов

В зависимости от критериев, по которым ведется классификация, выделяют следующие виды дивидендов:

- регулярные — выплачиваются с одинаковой периодичностью, как правило, после закрытия промежуточной (квартальной или полугодовой) или годовой отчетности;

- дополнительные — выплачиваются, если компания провела удачную сделку и получила дополнительную прибыль;

- простые — выплачиваются только в том случае, если компания получила прибыль;

- привилегированные — выплачиваются в любом случае, вне зависимости от того, получила компания прибыль или нет (во втором случае источником средств на выплату дивидендов является специальный резервный фонд).

- денежные;

- натуральные (имущественные).

Чем отличаются дивиденды в налоговом и гражданском праве подробно разъяснили эксперты «КонсультантПлюс». Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Сроки выплат по акциям

- 10 дней — при выплате денег номинальному держателю или доверительному управляющему, который является профессиональным участником рынка ценных бумаг;

- 25 дней — при выплате денег прочим акционерам.

Точкой отсчета указанных сроков является день закрытия реестра акционеров — так называемая дивидендная отсечка. Все инвесторы — держатели акций компании на момент закрытия реестра получают право на дивиденды. Если вы купили акции уже после закрытия реестра, то претендовать на дивиденды не сможете.

Обратите внимание! Сделки на бирже закрываются не сразу же после их проведения, поэтому если вы хотите попасть в реестр, акции придется покупать как минимум за 2 рабочих дня до закрытия реестра.

Налогообложение

Дивиденды, как и любой доход налогового резидента РФ, облагаются подоходным налогом (НДФЛ) в размере 13% или 15% при сумме дивидендов, превышающей 5 млн.руб. в год, от полученных средств (п. 1 ст. 224 НК РФ). При этом налоговым агентом (т. е. стороной, на которую законодатель возлагает обязанности по исчислению и уплате налогов) является доверительный управляющий или брокер, который обеспечивает доступ инвестора на биржу и позволяет ему осуществлять торговлю ценными бумагами (подп. 1 п. 2 ст. 226.1 НК РФ). Это значит, что никаких самостоятельных действий по уплате налогов акционеру осуществлять не придется — дивиденды поступят к нему на счет уже за вычетом обязательного платежа.

Как рассчитать сумму НДФЛ, узнайте в «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Обратите внимание! Однако компания-эмитент зарегистрирована за пределами РФ, брокер не будет удерживать налог, и платить его придется самостоятельно. Если у России с государством, в котором зарегистрирована компания, заключено соглашение об избежании двойного налогообложения, НДФЛ уменьшается на сумму налога, уплаченного в другой стране (п. 2 ст. 214 НК РФ).

Итоги

Итак, дивиденды по акциям — это доля чистой прибыли компании, которую она перечисляет своим акционерам пропорционально количеству принадлежащих им акций. Дивиденды облагаются подоходным налогом — в общем случае его удержит брокер еще до перечисления денег. Если компания зарегистрирована не в России, декларацию о полученном доходе придется подать в налоговую самостоятельно.

Налоговый кодекс РФ

федеральный закон «Об акционерных обществах» от 26.12.1995 № 208-ФЗ

Понятие распределяемого дохода

Распределение дивидендов — прерогатива коммерческих организаций, цель существования которых заключается в получении прибыли. Дивиденд — это предназначенная для распределения между участниками этой организации прибыль, полученная за определенный период. Прибыль может быть распределена полностью или частично.

В РФ коммерческие фирмы создают обычно в одной из 2 форм:

- в виде акционерного общества (АО), руководствуясь при этом ФЗ «Об акционерных обществах» от 26.12.1995 № 208-ФЗ;

- в виде ООО, применяя ФЗ «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ.

В 1-м из этих законов понятие дивидендов используется применительно к выплате доходов (гл. V), а во 2-м законе такое понятие отсутствует, хотя вопрос о распределении прибыли в нем рассматривается (ст. 28, 29 закона № 14-ФЗ).

Оба этих понятия (дивиденд и распределение прибыли) объединяет ст. 43 НК РФ, которая относит к дивидендам любой доход, получаемый участником или акционером в результате распределения чистой прибыли в пропорции к доле его участия.

Ограничения на выплату дивидендов

Для того чтобы распределить дивиденды, одного только факта наличия прибыли недостаточно. Оба вышеприведенных закона содержат перечни очень похожих ограничений (ст. 43 закона № 208-ФЗ и ст. 29 закона № 14-ФЗ), распространяющихся не только на дату принятия решения о выплате, но и на дату выплаты (если ситуация к моменту выплаты изменилась).

Общие для обеих организационных форм ограничения:

- УК должен быть оплачен полностью.

- Чистые активы должны превышать сумму УК и резервного фонда даже после выплаты дивидендов. Для АО к сумме УК и резервного фонда прибавляют также величину превышения стоимости привилегированных акций над их номиналом.

- Признаки банкротства не должны иметь место или возникать как следствие выплаты дивидендов.

Особое ограничение для ООО: решение о выплате не принимается, пока не выплачена реальная стоимость доли (или ее части) выбывающему участнику.

По АО решение не может возникнуть:

- до завершения выкупа у акционеров акций, в отношении которых имеется право требования об их выкупе (п. 1 ст. 75 закона № 208-ФЗ);

- без соблюдения правильной последовательности принятия решения о выплате дивидендов: сначала в отношении тех привилегированных акций, у которых есть особые преимущества, затем по прочим привилегированным и только потом по обыкновенным акциям.

Оба закона содержат оговорку, что по существующему решению о выплате, не выполненному из-за ограничений, возникших к моменту выплаты, выдача дивидендов в обязательном порядке осуществляется после исчезновения этих ограничений.

ВАЖНО! В связи с действиями недружественных государств с 01.04.2022 введен мораторий на банкротство на 6 месяцев, то есть действует он до 01.10.2022 и продлен не будет. В связи с этим установлен мораторий и на выплату дивидендов на этот срок. Однако при желании все-таки выплатить дивиденды допустимо заявить отказ от моратория и выплату произвести. Подробно о ситуации можно узнать на официальном сайте налоговой службы и в нашем материале.

Периодичность и способы выплаты

При обеих формах (и АО, и ООО) допускается принимать решение о выплате дивидендов с периодичностью 1 раз:

- в квартал;

- полугодие;

- год.

Квартальные и полугодовое распределения при этом будут считаться промежуточными. Соответствующим образом расценивается и выплата таких дивидендов.

ВАЖНО! Промежуточные дивиденды остаются дивидендами и в том случае, если прибыль по итогу года окажется меньше, чем уже выплаченные в виде дивидендов суммы. Переквалифицировать их в иные доходы не нужно. Это важно для налогообложения. Подробнее см. здесь.

Юрлицо не обязано непременно вынести решение о выплате доходов. Может иметь место также решение о нераспределении прибыли, обычно принимаемое по итогам года.

В законе № 208-ФЗ прямо перечислены способы выплаты дивидендов (деньгами или имуществом), а в законе № 14-ФЗ отсутствует как указание на способы выплаты, так и какие-либо ограничения по ним. Таким образом, выплату дивидендов вне зависимости от формы юрлица возможно осуществить:

- наличными деньгами из кассы.

- безналичным способом на расчетный счет участника;

- имуществом.

Из суммы начисленного дохода надлежит удержать НДФЛ (у физлица) или налог на прибыль (у юрлица). Для расчета применяют ставку 13% для резидентов (п. 1 ст. 224 и подп. 2 п. 3 ст. 284 НК РФ) и 15% для нерезидентов, а таке для резидентов в случае выплаты дивидендов в сумме, превышающей 5 млн. руб. в год. (п. 3 ст. 224 и подп. 3 п. 3 ст. 284 НК РФ). Вопрос об уплате налога при выплате дивидендов юрлицу возникает независимо от того, какой режим налогообложения применяет организация, решившая их выдать.

О том, как рассчитывают налог с дивидендов, выплачиваемых юрлицу, читайте в статье «Как правильно рассчитать налог на дивиденды?».

О налогообложении дивидендов физлиц см. в материале «Взимается ли НДФЛ с дивидендов?».

Какую налоговую отчетность нужно сдавать по выплаченным дивидендам, подробно рассказали эксперты «КонсультантПлюс». Получите пробный доступ к правовой системе бесплатно и переходите в Путеводитель.

Указанные ставки используются по отношению к дивидендам, выплачиваемым в 2022 – 2023 годах, невзирая на то, за какой год они платятся и какая ставка по ним действовала в году, за который они начислены. Для физлица этот доход учитывается отдельно от других доходов, облагаемых по этой же ставке. В случае выплаты дивидендов юрлицу, владеющему более чем 50% УК, ставка может составить 0% (подп. 1 п. 3 ст. 284 НК РФ).

О том, что нужно сделать для применения ставки 0% по дивидендам, читайте в статье «Как обосновать нулевую ставку налога на доходы по дивидендам»

Ситуация выдачи дивидендов имуществом расценивается как реализация (письмо Минфина России от 17.12.2009 № 03-11-09/405), влекущая за собой уплату НДС и налога на прибыль у передающей стороны. При этом с нее не снимается обязанность по уплате налога за получателя дивидендов. Налоги рассчитываются от рыночной стоимости имущества. Если речь не идет о взаимозависимости, эта стоимость равна договорной стоимости передачи. Вопрос об установлении рыночной стоимости существенно осложнится в случае взаимозависимости лиц (доля участия более 20%) и наличия среди участников субъектов РФ.

Как принимается решение о выплате

Такое решение принимает общее собрание:

- акционеров в АО (п. 3 ст. 42 закона № 208-ФЗ).

- участников в ООО (п. 1 ст. 28 закона № 14-ФЗ).

К собранию должна быть готова бухгалтерская отчетность за соответствующий период, проанализированы ее данные на предмет соблюдения ограничений, установленных для принятия решения о выплате, и определена сумма прибыли, которую можно задействовать на выплату дивидендов.

Итогом собрания становится протокол, в котором при его оформлении в АО должны быть (п. 2 ст. 63 закона № 208-ФЗ) указаны:

- время и место собрания;

- общее число голосов и голосов участников собрания;

- информация об избрании председателя и секретаря;

- повестка дня;

- результаты рассмотрения каждого из вопросов;

- итоговое решение.

Перечисленные данные не будут лишними и в протоколе, составляемом в ООО.

В отношении дивидендов собрание в АО должно принять решение по следующим моментам:

- за какой период их выплачивают;

- общая сумма выплаты и размер по каждому виду акций;

- дата, на которую будет определен состав акционеров;

- форма и срок выплаты.

Для ООО из этого перечня исключаются:

- размер дивидендов по каждому виду акций;

- дата, на которую будет определен состав акционеров.

Распределение общей суммы между конкретными лицами осуществляется:

- в АО — по алгоритму, заложенному в устав, в зависимости от видов и количества акций;

- в ООО — в пропорции к долям, если устав не содержит иного порядка.

Общее собрание не проводит единственный учредитель. Ему достаточно вынести решение о выплате дивидендов, оформив его как любое свое решение, с указанием даты составления и сути вопроса, по которому выносится решение.

Нужно ли нотариально заверять решение о выплате дивидендов? Экспертный ответ на этот вопрос дан в КонсультантПлюс. Оформите пробный онлайн-доступ к системе и переходите в ответ эксперта. Это бесплатно.

Сроки выплаты дивидендов в АО

Срок выдачи дивидендов в АО отсчитывается от даты, на которую определяется состав акционеров, и составляет не больше (п. 6 ст. 42 закона № 208-ФЗ):

- 10 рабочих дней для выплаты номинальным держателям и доверительным управляющим;

- 25 рабочих дней для выплаты прочим акционерам.

Сроки выплаты дивидендов в ООО

Для ООО период выдачи дивидендов ограничен 60 днями с даты принятия решения (п. 3 ст. 28 закона № 14-ФЗ). Конкретный срок в пределах этих 60 дней может быть установлен уставом или собранием участников. Если такой срок в документах ООО не зафиксирован, он приравнивается к 60 дням.

Важно! «КонсультантПлюс» предупреждаетЕсли нарушить срок выплаты дивидендов, а также если не выплатить их, то последствия могут быть разными в зависимости от того, по чьей вине произошло такое нарушение.Подробнее о последствиях читайте в КонсультантПлюс, получив пробный демо-доступ к системе.

Последствия нарушения срока выплаты дивидендов

Оба закона предусматривают одинаковый порядок для ситуаций невыплаты дивидендов в установленные сроки. Они могут быть востребованы участником в течение 3 лет (или 5 лет, если это зафиксировано в уставе) с даты:

- принятия решения о выплате в АО (п. 9 ст. 42 закона № 208-ФЗ).

- завершения 60-дневного срока в ООО (п. 4 ст. 28 закона № 14-ФЗ).

Если дивиденды оказываются невостребованными по завершении этих сроков, они возвращаются в состав прибыли и требования по ним больше не принимаются.

Каких-либо санкций за превышение сроков выплаты дивидендов законодательство не предусматривает. Последствия может иметь обращение участников в суд с требованием выплаты не только дивидендов, но и процентов за задержку их перечисления. Если при этом будет доказано противодействие АО, начислившего дивиденды, их выплате, то возможен штраф по ст. 15.20 КоАП РФ в размере:

- от 20 000 до 30 000 руб. для должностных лиц;

- от 500 000 до 700 000 руб. для юрлиц.

О правилах отражения дивидендов в отчете 6-НДФЛ читайте в материале «Как правильно отразить дивиденды в форме 6-НДФЛ?».

Срок выплаты дивидендов в ООО – 60 дней с даты принятия решения об их выплате, если иной период не установлен уставом или собранием участников общества. В АО срок выплаты дивидендов зависит от получателя: 10 дней с момента принятия решения – для выплаты номинальным держателям и доверительным управляющим, и 25 дней – для выплаты дивидендов прочим акционерам.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Есть два способа заработать на акциях: купить дешевле и продать дороже или получить дивиденды. Для создания пассивного дохода инвесторы часто выбирают второй вариант. Но чтобы эффективно его использовать, надо знать, как работает механизм выплаты дивидендов.

Что такое дивиденды по акциям

Некоторые публичные компании делятся с акционерами полученной прибылью. Такие выплаты называются дивидендами. По российскому законодательству компания имеет право, но не обязанность, выплачивать дивиденды по итогам квартала, полугодия, 9 месяцев и года.

Периодичность и сумму выплат по разным видам акций компания определяет самостоятельно. Решение о выплате принимает общее собрание акционеров по рекомендации совета директоров или наблюдательного совета.

Акционеры не всегда поддерживают рекомендации совета директоров. Например, 14 мая 2020 года общее собрание акционеров «ТрансКонтейнера» пошло против рекомендации совета директоров и большинством голосов проголосовало против выплаты дивидендов по итогам 2019 года. Инвесторы дивидендов не получили.

Инвестора интересует не столько размер дивиденда в рублях, сколько дивидендная доходность в процентах. Она рассчитывается, как отношение утвержденной суммы выплаты к текущей цене акции на фондовой бирже. Например, утвержден дивиденд в размере 10 ₽, котировка акции на день утверждения составляет 100 ₽. Следовательно, доходность:

10 ÷ 100 × 100% = 10%.

Акции одной компании могут иметь разную дивидендную доходность. Она зависит от цены, по которой инвестор когда-то купил ценные бумаги. Например, средняя цена привилегированной акции Сбербанка в моем портфеле 231,3 ₽. Размер дивиденда за 2020 год — 18,7 ₽ на акцию. Следовательно, моя дивидендная доходность равна 8,08%.

У инвестора, который купил акцию Сбербанка в июле 2016 года по цене 90 ₽ и продержал ее до 2020 года, доходность будет 20,78%.

Как рассчитывают и выплачивают дивиденды

Условия выплаты подробно описывают в дивидендной политике эмитента. Это внутренний документ, который утверждает совет директоров. Компания старается его придерживаться.

Дивидендная политика у всех компаний разная — рекомендуем ознакомиться с ней перед покупкой акций и разобраться, по каким условиям рассчитывают сумму выплат. Документ можно посмотреть на официальном сайте эмитента или на сайте

Центра раскрытия корпоративной информации.

Размер дивидендов может отличаться по обыкновенным и привилегированным акциям. Например, Сбербанк по итогам 2020 года заплатил 18,7 ₽ на все виды акций, Сургутнефтегаз по обыкновенным заплатил 0,7 ₽, по привилегированным — 6,72 ₽.

Акционерное общество имеет право отказаться от выплаты дивидендов, например, если получен убыток или все деньги направляют на реализацию инвестиционных проектов. Например, по итогам 2020 года дивиденды отказались выплатить несколько компаний: Энел Россия, Аэрофлот, Мостотрест, Обувь России.

Как попасть в список акционеров на выплату дивидендов

Когда общее собрание вынесет решение о порядке и размере дивидендов, формируется список лиц, кто имеет право на дивиденды — такой список называется реестром акционеров. Через 10–20 дней после принятия решения реестр закрывают. Момент закрытия называется дивидендной отсечкой.

В течение 10 дней после дивидендной отсечки деньги поступают на счета брокеров, и в течение 25 дней акционеры получают их на свои счета.

Чтобы попасть в реестр акционеров и получить дивиденды, необходимо успеть купить акции до дивидендной отсечки. Но учтите, что на бирже акции торгуются в режиме Т+2 — вы станете владельцем бумаг через 2 рабочих дня после совершения сделки.

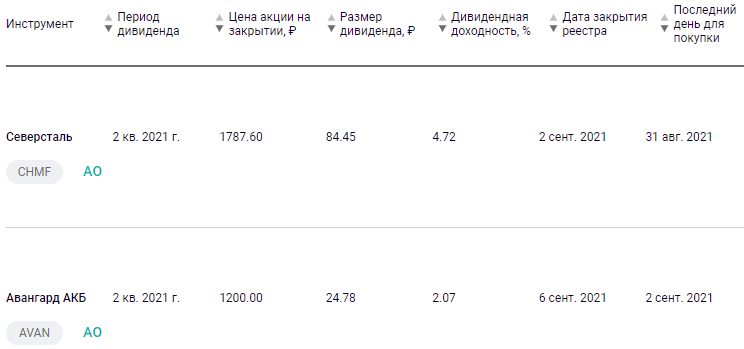

Общее собрание акционеров АО «Северсталь» утвердило дату закрытия реестра на 2 сентября 2021 года. Это четверг. Чтобы попасть в реестр, вам нужно купить акции «Северстали» до вторника — 31.08.2021. Если купите акции в среду, дивидендов не получите.

Общее собрание акционеров НЛМК утвердило дату закрытия реестра на 7 сентября 2021 года. Это вторник. Отсчитываем назад два рабочих дня: понедельник 6 сентября и пятница 3 сентября. Чтобы попасть в реестр, купить акции нужно до 3.09.2021.

Дивидендный календарь Ак Барс Финанс

Не пугайтесь снижения котировок после дивидендной отсечки. Это нормальная ситуация, которая называется дивидендным гэпом. Причину легко объяснить: когда принято решение о выплате, цена бумаги включает сумму утвержденных дивидендов. Акционеры, которые купят акции после отсечки, дивидендов не получат. Логично, что и цена для них должна быть ниже.

Через какое-то время гэп закрывается, то есть котировки возвращаются к прежним значениям. У одних компаний это происходит быстро, у других может затянуться на месяцы.

Показываем открытие и закрытие гэпа по акциям Группы Компаний ПИК. Отсечка была 17 мая 2021 года, последний день для покупки акций — 13 мая. Примерно через 18 дней гэп закрылся.

Дивидендный гэп Группы Компаний ПИК в 2021 году

Как выбрать дивидендные акции

Большинство инвесторов покупают дивидендные акции, чтобы получать пассивный доход в будущем. Поэтому важным критерием является дивидендная доходность. Но полагаться только на него, неправильно по нескольким причинам:

Необходимо учитывать комплекс критериев при выборе дивидендных акций. Разберем основные.

Дивидендная доходность. Выше мы рассказали, как рассчитать дивидендную доходность акции из портфеля. Если только планируете купить бумаги, доходность акции можно посмотреть на сайте брокера или агрегатора анализа акций, например,

Дивидендная доходность российских компаний на сайте Smart-Lab

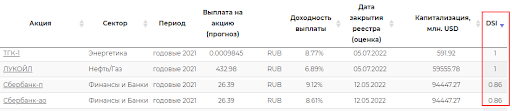

Индекс стабильности дивидендов. На сайте аналитической компании ДОХОДЪ этот показатель отмечен аббревиатурой DSI и имеет интервал от 0 до 1. Индекс стабильности показывает, насколько регулярно компания выплачивает дивиденды и повышает их размер. На сайте опубликованы показатели за 7 лет.

Коэффициент выплаты дивидендов (Payout ratio). На сайте Smart-Lab этот показатель находится в графе ДД/ЧП. Он показывает, какую долю чистой прибыли компания направляет на выплату дивидендов, и рассчитывается по формуле:

Мультипликаторы. Теме выбора акций компаний по мультипликаторам были посвящены две статьи в нашем журнале:Мультипликаторы: как они помогут выбрать акции для инвестирования. Часть 1Мультипликаторы: как выбирать акции для инвестирования. Часть 2

Дивидендная стратегия подойдет не каждому инвестору. Если выбирать акции по максимальному объему дивидендов, можно вложить деньги в компанию, которая думает только о кошельке главных акционеров, но не о своем развитии. Но если приложите небольшие усилия и проанализируете показатели дивидендной доходности — вы вознаградите себя стабильным пассивным доходом на многие годы.

Юлия Чистякова, инвестирует в дивидендные акции

Дивидендная политика организации определяет порядок распределения чистой прибыли предприятия или ее части между акционерами в виде дивидендов. В статье расскажем, как компании выбирают дивидендную политику и какие типы и виды такой политики существуют.

Что такое дивидендная политика компании

Дивидендная политика компании — свод правил, определяющих механизм выделения части прибыли, выплачиваемой акционерам в виде дивидендов.

Дивидендная политика предприятия должна содержать ответы на следующие вопросы:

- на выплату дивидендов акционерам;

- социальные выплаты сотрудникам предприятия;

- развитие производства.

- При каких условиях действующую дивидендную политику стоит пересматривать?

- В какой форме выплачивать дивиденды — денежной или натуральной?

- Каков порядок расчета размера дивидендов и их выплаты?

Проверьте, правильно ли вы распределяете и выплачиваете дивиденды с помощью Готового решения от «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

rosim.ru – Официальный сайт

rosim.ru – Официальный сайт