Финансовые вложения (внеоборотные активы предприятия)

Важно! Статья “Финансовые вложения” участвует в обоих разделах баланса (в оборотных и внеоборотных активах). Ранее, в старой форме бухгалтерского баланса, финансовые вложения в оборотных активах назывались долгосрочными (со сроком обращения (погашения) более 1 года), а во внеоборотных — краткосрочными.

Виды имущества предприятия

Имущество предприятия — это основные и оборотные активы, которыми владеет предприятие, отраженные в бухгалтерском балансе в денежной форме.

Оценка состояния имущества компании строится по двум аспектам: бухгалтерскому и управленческому:

При проведении оценки имущество может группироваться по различным его видам в зависимости от применяемой классификации и подразделяться на:

1. Материальные и нематериальные активы. Материальное имущество имеет вещественную форму, нематериальное ее не имеет (например, лицензии, патенты и др.).

2. Внеоборотные и оборотные активы. Внеоборотные активы используются в течение длительного периода времени и переносит свою стоимость на производимую продукцию постепенно в течение нескольких производственных циклов, оборотные активы переносят свою стоимость полностью в течение одного производственного цикла.

3. Активы производственного и непроизводственного назначения группируются по роли своего участия в производственном процессе.

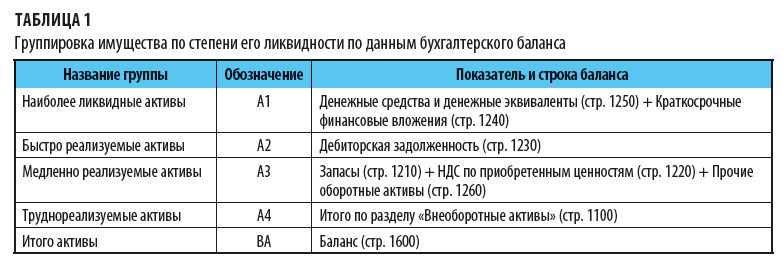

Для оценки имущественного положения компании с точки зрения его платежеспособности имущество группируется по степени ликвидности, под которой понимается срок преобразования активов в денежные средства. Сгруппированное имущество предприятия по степени ликвидности можно представить в следующем виде (табл. 1).

Система проведения переоценки имущества (проводки, особенности)

В зависимости от того, проводилась ли переоценка имущества ранее, система проведения первой/новой переоценки будет различной:

Бухгалтерские проводки при проведении переоценки внеоборотных активов (основных средств):

По структуре управленческий баланс компании не должен существенно отличаться от бухгалтерского баланса, так как их экономическая суть в принципе одинакова. Они показывают величину имущества, капитала и обязательств компании по состоянию на начало и конец отчетного периода.

Главное отличие балансов в том, что управленческий баланс раскрывает все основные составляющие своих статей более развернуто.

Если содержание бухгалтерского баланса регламентировано действующим законодательством, то перечень и детализация статей управленческого баланса находятся в ведении собственников и руководства компании. Поэтому каждая коммерческая компания может разрабатывать собственную форму управленческого баланса, которая наиболее полно отвечает целям управления ее бизнесом.

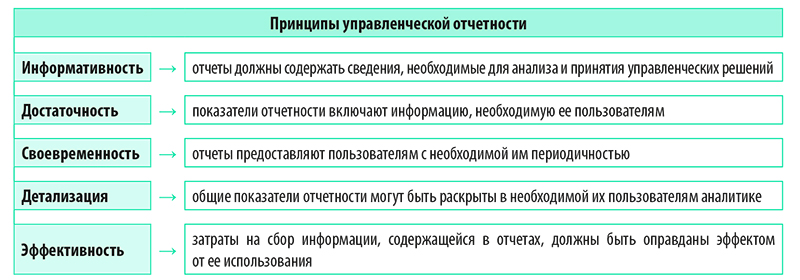

Управленческий баланс — основной элемент группы отчетов по балансу, поэтому должен соответствовать пяти принципам управленческой отчетности:

В общем виде форма управленческого баланса, как и его бухгалтерская версия, содержит пять классических разделов:

1. Внеоборотные активы.

2. Оборотные активы.

3. Собственный капитал.

4. Долгосрочные обязательства.

5. Краткосрочные обязательства.

Первые два раздела содержат информацию об имуществе компании, следующие три — информацию об источниках его финансирования. При этом третий раздел содержит данные о собственном капитале компании, а четвертый и пятый предоставляют данные о заемном капитале.

Форма управленческого баланса отличается от формы бухгалтерского баланса детализацией показателей указанных пяти разделов. Рассмотрим степень детализации каждого из разделов управленческого баланса в разрезе групп показателей.

Активы управленческого баланса

1.1. Группа показателей «Нематериальные активы» — представляют собой различные патенты, лицензии, права, технологии, программное обеспечение и другие объекты, не имеющие вещественного выражения. Поскольку эти активы занимают наименьшую долю всех активов и не участвуют напрямую в хозяйственном обороте компании, то в управленческом балансе их можно отразить без детализации.

Важный момент: в управленческом балансе названия статей могут не соответствовать названиям статей бухгалтерского баланса, так как управленческий учет и формы его отчетности не регламентируются законодательством РФ. Статьи управленческого баланса устанавливает сама компания.

1.2. Группа показателей «Основные средства» — в группу входят различные виды средств производства. Значительная разнородность их характеристик и предназначения требует большей детализации в управленческом балансе, поэтому рекомендуем выделить здесь как минимум такие статьи, как «Здания и сооружения», «Производственное оборудование», «Торговое оборудование», «Транспорт», «Прочие основные средства».

1.3. Группа показателей «Незавершенные капитальные вложения» — включает долгосрочные затраты на строительство или покупку основных средств (ОС), а также финансирование НИОКР. По завершении работ эти суммы затрат будут закрыты на стоимость полученных компанией основных средств или нематериальных активов (НМА), перейдут в группы показателей «Основные средства» и «Нематериальные активы».

Для целей управления бизнесом целесообразно отражать отдельными строками суммы затрат на строительство объектов основных средств и на приобретение основных средств. Если компания ведет крупномасштабные НИОКР, то суммы затрат на них должны найти отражение отдельной строкой.

1.4. Группа показателей «Долгосрочные финансовые вложения» — раскрывает пользователям управленческого баланса суммы отвлеченных денежных средств компании с целью получения дохода в перспективе временных периодов свыше одного года. К данному виду активов относятся:

• приобретенные компанией акции/облигации других юридических лиц;

• ценные государственные бумаги;

• доли в уставном капитале других компаний;

• выданные на срок более 12 месяцев займы и т. д.

1.5. Группа показателей «Прочие внеоборотные активы» по смыслу включает все остальные виды внеоборотных средств, которые не вошли в предыдущие четыре группы, поэтому должна быть незначительной, не требующей дополнительной детализации. Примеры таких активов:

• авансы за работы, связанные со строительством объектов, предоплаты за приобретение основных средств;

• расходы по реконструкции объектов основных средств;

Раздел 2. Оборотные активы

2.1. Группа показателей «Запасы» — включает данные о суммовых остатках различных запасов ТМЦ на начало и конец отчетного периода. Различное предназначение видов запасов предполагает их детализацию до нескольких балансовых статей. На производственном предприятии это могут быть следующие статьи: «Сырье и материалы», «Незавершенное производство», «Готовая продукция», «Инвентарь и инструменты», «Прочие запасы ТМЦ».

2.2. Группа показателей «Дебиторская задолженность» наиболее значима с точки зрения управления ликвидностью и платежеспособностью компании. Следовательно, она должна быть отражена в управленческом балансе наиболее детально. В данной группе активов прежде всего выделяем статьи «Авансы поставщикам», «Долги покупателей», «Прочие дебиторы» и «НДС к зачету».

С управленческой точки зрения нам важно понимать, к какому сроку будут погашены долги покупателей, поэтому статью «Долги покупателей» следует углубить до подстатей со сроками погашения:

• текущие, с разными категориями просрочки (количество категорий зависит от утвержденных в компании групп длительности просроченной дебиторской задолженности);

• безнадежные (долги, вероятность погашения которых ничтожна).

Такой подход позволяет:

• с помощью управленческого баланса контролировать динамику каждой категории задолженностей покупателей;

• формировать баланс задолженностей (с помощью аналогичной детализации долгов компании перед поставщиками);

• понимать, может ли компания своевременно погашать свои краткосрочные обязательства перед поставщиками за счет поступлений денег от покупателей или ей придется в следующем отчетном периоде брать дополнительные кредиты для расчетов с поставщиками.

2.3. Группа показателей «Денежные средства» отражает информацию об имеющихся у компании деньгах и приравненных к ним средствах. У небольших компаний эта статья управленческого баланса может быть отражена общей суммой, у крупных компаний целесообразно детализировать ее до подстатей.

Важный момент: у торговых организаций в этой группе активов обязательно должна присутствовать статья «Деньги в пути», которая показывает сумму выручки, сданную в инкассацию, но еще не зачисленную на расчетный счет компании.

Необходимость детализации этой группы активов в управленческом балансе зависит от масштабов и специфики бизнеса компаний, видов счетов, с которыми она работает.

2.4. Группа показателей «Краткосрочные финансовые вложения» включает данные о суммах, которые компания инвестировала на срок не более одного года с целью получения дохода. В качестве таких инвестиций аналитическими статьями управленческого баланса могут быть:

• приобретенные акции и облигации других юридических лиц;

• выданные компанией займы со сроком погашения не больше 12 месяцев;

• участие в совместной деятельности (простое товарищество) и другие подобные активы.

2.5. Группа показателей «Прочие оборотные активы» предназначена для отражения таких оборотных активов, которые нельзя отнести к предыдущим группам оборотных средств. К этим активам можно отнести:

• суммы недостач и потерь ТМЦ, которые еще не списаны на затраты или не отнесены на виновных лиц;

• суммы излишне уплаченных налогов и сборов;

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 11, 2021.

Ответы на часто задаваемые вопросы по теме “Переоценка внеоборотных активов”

Вопрос: Если руководство предприятия приняло решение о переоценке имущества, означает ли это, что понадобится дооценивать или уценять все имеющиеся в компании активы?

Ответ: Нет, переоценку можно проводить только в отношении имущества, которое требуется дооценить или уценить.

Вопрос: Как сформировать группы объектов имущества с целью их переоценки?

Ответ: На законодательном уровне не установлено требований к группировке активов по строго определенным критериям. При группировании объектов следует обращать внимание на схожие технологические характеристики, цели эксплуатации и т.д., не на качества вроде цвета и не на местонахождение активов. Например, оборудование может быть отнесено к одной группе, а основные средства, расположенные на одном складе (если этот критерий группировки единственный) — нет.

Резюме

• Сложившаяся непростая экономическая ситуация требует максимальной эффективности в размещении и использовании имущественных ресурсов предприятия. Но компаний с идеальной структурой имущества нет.

• Чтобы выяснить, где именно есть проблемы, необходимо провести комплексный анализ состояния, структуры и динамики имущественного положения, который позволит найти проблемные зоны, связанные с отвлечением ресурсов из операционного цикла или низкой их отдачей. На основе этой информации можно будет разработать пути решения выявленных проблем и внести изменения в инвестиционную, инновационную, и производственную политику компании.

Статья опубликована в журнале «Справочник экономиста» № 5, 2022.

Что показывает рентабельность внеоборотных активов

Коэффициент рентабельности активов — характеристика результативности использования основных средств компании. С его помощью определяют, сколько прибыли приносят вложенные в активы инвестиции. Для каждой отрасли установлены свои нормативы. ФНС активно использует их с целью вычисления агрессивной налоговой оптимизации.

Наши эксперты советуют производить расчет показателей рентабельности перед каждой сдачей отчетности. Это важно. В случае необходимости компания может скорректировать налоговую нагрузку и уменьшить риск привлечения к ответственности за несоблюдение требований ФНС.

Отклонение показателей рентабельности от отраслевой нормы на 10% означает, что компания находится в зоне налогового риска.

Рентабельность оборотных активов

Вопросы по рассматриваемой теме

Какие расходы относятся к категории расходов будущих периодов?

По общему правилу такими расходам признаются те, что произведены в текущем периоде, но относятся к будущим. Примером таких расходов могут быть затраты на оформление страховки, комиссия за выдачу банковской гарантии, оплата аренды земли и другие подобные расходы. Срок погашения таких расходов может быть в течение 12 месяцев или в период больше года. В зависимости от срока такие расходы отражаются по разным строкам баланса.

В чем отличие патента от ноу – хау и почему последнее лучше?

Существует два понятия – патент и ноу – хау. Эти термины близки, но в то же время очень отличаются друг от друга.

Патент выдается на 20 лет. Это право собственности на то или иное изобретение. Например, при создании лекарственного препарата компания получила на него патент.

Другая ситуация – организация наладила производство краски по новой технологии и внесла в состав уникальный ингредиент, который выгодно отличает новый продукт от предшественников. Организация не собирается разглашать какой новый компонент используется, это ее ноу – хау. В такой ситуации никто не сможет повторно изготовить продут с такими же характеристиками. Если компания решит продать патент с ноу – хау, то его стоимость будет намного выше, чем при покупке обычного патента.

Специфика ноу – хау заключается в том, что «секретный компонент» не позволит копировать продукцию другим производителям и вся прибыль от продажи таких «уникальных» товаров останется у их создателя.

Внеоборотные активы являются составной частью актива баланса. Они влияют на финансовую устойчивость компании, ее платежеспособность. Прочие внеоборотные активы включают в себя информацию по тому имуществу организации, которое не отразилось в других подобных строках.

Внеоборотные активы предприятия в балансе (строки)

В бухгалтерском балансе коммерческой организации внеоборотные активы отражаются как основные средства, в числе которых:

- НМА (нематериальные активы),

- отложенные налоговые активы,

- доходные вложения в материальные ценности,

- финансовые вложения,

- транспортные средства,

- здания и сооружения,

- оборудование, машины и инструменты.

На приобретение внеоборотных активов расходуются значительные финансовые средства, которые признаются вложениями в производство. Такие инвестиции во внеоборотное имущество отражаются в активе бухгалтерского баланса , где аккумулируются все сведения о том, что имеется в собственности предприятия. Рассмотрим содержимое строк баланса, в которых отражаются данные о внеоборотных активах:

Как рассчитать рентабельность внеоборотных активов

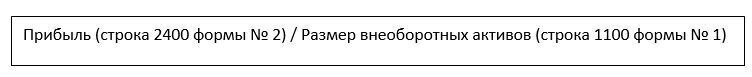

От цели расчета коэффициента зависит вид прибыли, который следует использовать. В некоторых случаях берется операционная или маржинальная прибыль. А для определения рентабельности внеоборотных активов специалисты 1С-WiseAdvice рекомендуют брать чистую прибыль.

В финансовой отчетности компании для этого есть все необходимые данные. Финансовое значение внеоборотных активов отражается в строке 1100 баланса. Чистая прибыль указывается в строке 2400 отчета о финансовых результатах.

Формула расчета рентабельности на основе баланса компании

Коэффициент, рассчитанный в определенный момент времени, показывает эффективность использования активов здесь и сейчас. Однако гораздо больший интерес представляет динамика изменения показателя во времени. Если расчеты показывают, что норматив увеличивается, значит, основные средства компании используются эффективно.

Уменьшение значения, напротив, свидетельствует, что прибыльность снижается. Для этого должны быть причины. Это может быть выпуск нового ассортимента, внедрение инноваций или разработка современных технологических процессов. Безосновательное снижение рентабельности всегда привлекает внимание контролирующих органов.

Пример расчета рентабельности внеоборотных активов

Рассчитаем показатель для компании «А», которая занимается производством и продажей электронного оборудования. Допустим, что в 2017 году компания запустила новый сборочный цех.

Из расчета видно, что внеоборотные активы компании за 2 года увеличились почти в два раза. Ввод в эксплуатацию нового цеха повлек снижение рентабельности по этому показателю на 11% в 2017 году. Однако комплекс мероприятий, направленный на снижение издержек и количества брака, позволил увеличить показатель в 2018 году.

Балансовый отчет компании

Финансовый анализ деятельности должен проводиться на основе показателей баланса, позволяющих оценить реальную финансовую ситуацию в компании.

Активы предприятия и их структура анализируются как с точки зрения их участия в производстве, так и с точки зрения их ликвидности.

Непосредственно в производственном цикле участвуют основные средства, запасы и затраты денежных средств. К наиболее ликвидным активам компании относятся денежные средства на счетах и краткосрочные финансовые вложения (ценные бумаги). Дебиторская задолженность покупателей перед компанией находится на втором месте по показателю ликвидности, и анализировать ее надо, сравнивая с кредиторской задолженностью в пассиве баланса.

С учетом сказанного проанализируем показатели баланса на примере компании, которая работает всего три года. Основной вид деятельности — пивоварение. Также она производит соки и другие безалкогольные напитки.

Анализ статей актива баланса

В таблице за 100 % принята величина всего имущества, т. е. валюта баланса, а все удельные веса подсчитываются по отношению ко всему имуществу.

Абсолютное изменение — это разница между соответствующими абсолютными величинами отдельных активов за 3-й год по отношению ко 2-му году.

Изменение удельного веса — разница между соответствующими удельными весами также за 3-й год по отношению ко 2-му году.

Темп роста рассчитывается как отношение величины за 3-й год ко 2-му году. Этот столбец — самый важный для анализа, поскольку отражает влияние степени изменения составляющих величин баланса на величину всего имущества в целом.

С учетом сказанного анализ активов представленного баланса позволяет сделать следующие выводы. Все имущество компании увеличилось на 58 %, в том числе за счет быстрого роста оборотных активов (в 2,55 раза) и более медленного роста внеоборотных активов (всего в 1,37 раза).

Отсюда удельный вес внеоборотных активов в общем имуществе уменьшился на 11,13 %, в то время как удельный вес оборотных (мобильных) активов увеличился на те же 11,13 %. Это может свидетельствовать о формировании более мобильной структуры активов, что, в свою очередь, способствует ускорению оборачиваемости оборотных активов предприятия.

Далее, рост оборотных активов обеспечивается в том числе увеличением доли запасов лишь на 0,88 % и решающего влияния повышения доли дебиторской задолженности на 11,01 % при одновременном снижении удельного веса денежных средств на 0,76 %.

Показатель доли запасов говорит о том, что нет существенного затоваривания склада.

Уменьшение доли денежных средств и краткосрочных финансовых вложений свидетельствует о разумных способах управления компанией: деньги не замораживаются на расчетных счетах, а сразу идут в дело.

Как мы уже говорили, чтобы объективно оценить дебиторскую задолженность, ее надо анализировать в сравнении с кредиторской задолженностью (табл. 2).

Анализ статей пассива баланса

Если удельный вес дебиторской задолженности больше удельного веса кредиторской задолженности, то предприятию легче будет расплачиваться по своим краткосрочным и кредиторским долгам.

Но при этом деньги предприятия «замораживаются» в дебиторских долгах. В итоге снижаются показатели ликвидности и оборачиваемости средств. К тому же это свидетельствует о том, что часть оборотных активов фактически отвлекается на кредитование дебиторов (покупателей своей продукции).

Если удельный вес дебиторской задолженности меньше удельного веса кредиторской задолженности, это говорит о проблемах с реализацией продукции.

В нашем случае такая ситуация сохраняется в течение двух рассматриваемых лет. Казалось бы, действительно есть проблема с реализацией продукции. Однако дебиторская задолженность растет быстрее (в 4,67 раза) по сравнению с возрастанием кредиторской задолженности (всего в 2,21 раза). Следовательно, объемы сбыта продукции увеличиваются, а значит, следует расширять производство.

Далее, большая часть денег находится в дебиторской задолженности и запасах. Значит, чтобы расширить производство, необходимо заняться кредитной политикой либо попытаться увеличить оборачиваемость дебиторской задолженности.

Выводы по пассиву баланса следующие.

Увеличение доли собственного капитала увеличивает финансовую устойчивость предприятия. Однако при этом снижается эффективность использования капитала как более дорого финансового инструмента по сравнению, например, с заемными средствами.

В нашем случае доля собственного капитала снизилась с 69,18 % до 57,14 %. Это допустимый уровень для финансовой устойчивости компании.

В то же время акционерный капитал в 3-м году вырос по сравнению со 2-м годом на 38 %. Это может быть следствием увеличения количества размещаемых акций компании либо ростом цен на эти акции на финансовом рынке.

Предположим, во 2-й год выпустили 100 тыс. акций, в 3-й — 200 тыс. акций. Отсюда следует, что на 2-й год средняя цена акций составляла 3300 руб./шт. (330 000 тыс. руб. / 100 тыс. шт.), а на 3-й — 2275 руб./шт. (455 000 тыс. руб. / 200 тыс. шт.). То есть в погоне за увеличением собственного капитала произошло размывание стоимости размещаемых акций компании, что в дальнейшем может негативно сказаться на привлекательности акций и имидже компании в целом.

В плане кредитной политики для новых развивающихся предприятий наиболее выгодно соотношение:

где КЗуд, КЗКуд, ДЗКуд — удельные веса соответственно кредиторской задолженности, краткосрочных и долгосрочных кредитов в валюте баланса.

Для предприятия, которое прочно стоит на ногах, более выгодно другое соотношение:

Последнее соотношение особенно важно исходя из стратегии и политики долгосрочного финансирования оборотных и внеоборотных активов компании. В этой ситуации благодаря устойчивому развитию компания готова вовремя погашать даже долгосрочные кредиты.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2018.

Как увеличить внеоборотные активы предприятия

Существует три пути увеличения внеоборотных активов предприятия:

- Приобрести дополнительные нематериальные активы и основные средства (сооружения, здания, оборудование, машины и т.д.).

- Инвестировать средства в возведение новых объектов основных средств.

- Осуществить долгосрочные финансовые вложения.

Прочие внеоборотные активы (строка 1190)

Стоимость всех внеоборотных активов, которые не нашли отражения в других строках бухгалтерского баланса, отражается по строке 1190. К таковым относятся:

- паушальный взнос за средства индивидуализации, за право пользования итогами интеллектуальной работы;

- затраты на освоение природных ресурсов и т.д.

- Предоплата, аванс за оказанные услуги и выполненные работы, оплаченные с целью возведения объектов ОС.

- Затраты на незавершенные НИОКР, расходы на объекты, которые в будущем будут вписаны в бухгалтерскую отчетность как НМА и ОС (это вложения во внеоборотные активы).

- Требующее монтажа оборудование:

- оборудование, которое будет введено в эксплуатацию только после того, как будут собраны его части, и когда его прикрепят к несущим конструкциям здания/сооружения;

- запасные части к такому оборудованию.

В следующей таблице продемонстрировано, на основании каких счетов бухучета заполняется стр. 1190 бухгалтерского баланса:

Некоторые особенности отражения информации в строке 1190 баланса

При заполнении строки 1190 в балансе организации, нужно учесть некоторые моменты.

Не все организации имеют в своем распоряжении прочие внеоборотные активы, поэтому, при отсутствии показателей, строка может оставаться пустой.

Строка заполняется суммами, которые не вошли в состав других подобных строк. Обычно здесь показываются несущественные значения, которые должны быть отражены в учете, но не имеют большой смысловой нагрузки.

Показатели, которые являются существенными, отражаются отдельно и не входят в расчет суммы по строке 1190. У бухгалтерской отчетности достаточно большое количество пользователей, самыми главными из которых являются собственники организации. Зачастую они мало что понимают в учете, но должны владеть полной и развернутой информацией о наличии имущества, денежных средств и других активов компании. То же самое относится и к пассивам. В свете этого, применяется понятие существенности, когда те или иные показатели отчета могут повлиять на принятие решений относительно дальнейшей деятельности компании. В связи с этим все важные (существенные) показатели должны отражаться отдельными строками.

Как можно получить внеоборотные активы на баланс организации

Внеоборотные активы могут попасть в организацию разными способами:

- Покупка. Организация сама может приобрести нужный ей актив

- Производство. Актив может быть создан силами самой компании. В этом случае организация получит именно то, что нужно ей

- Внеоборотный актив может оказаться в распоряжении компании в качестве вклада в уставный капитал

Как бы актив не оказался в организации, нужно иметь на руках правильно оформленную документацию и корректно провести постановку на учет.

Всего семь счетов могут участвовать в формировании суммы по строке 1190 баланса.

По счету 01 учитываются данные, которые касаются только молодых насаждений. Другое имущество, учитываемое на счете, в данном разделе не отображается в рассматриваемом разделе.

Счет 07 отражает наличие оборудования, которое перед эксплуатацией необходимо установить. Обычно такое оборудование устанавливается на капитальных строящихся объектах, а, значит, счет используют в своей работе застройщики.

Счет 08 используется при приобретении активов. С этого счета имущество впоследствии может быть переведено в разряд основных средств.

Счета 15 и 16 используются только в разрезе аналитики по оборудованию, которое нужно установить.

Данные по счету 60 берутся в сумме предварительного поступления средств за строящиеся объекты основных средств.

Строка 1190 содержит также данные о расходах, которые будут закрываться в будущих периодах. Срок погашения таких расходов составляет больше года.

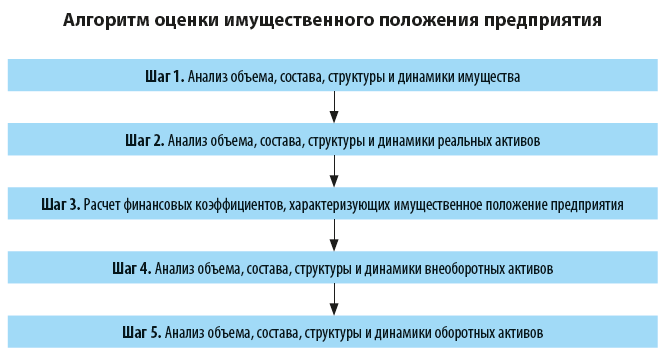

Алгоритм анализа имущественного положения предприятия

Имущественное положение предприятия оценивается по данным бухгалтерской (финансовой) или управленческой отчетности.

Рассмотрим их подробно.

Шаг 1. Анализ объема, состава, структуры и динамики имущества

Анализ имущественного положения предприятия начинается с оценки объема, состава, структуры и динамики имущества в разрезе двух его основных составляющих: внеоборотных и оборотных активов.

По результатам оценки делается вывод о том, как изменение размеров внеоборотных и оборотных активов влияет на динамику общей стоимости имущества предприятия. При этом темпы роста внеоборотных и оборотных активов сравниваются между собой.

Позитивным фактом является соотношение, когда темп роста оборотных активов (ТРОА) больше темпов роста внеоборотных активов (ТРВА), т. е. выполняется следующее условие:

Если темпы роста оборотных активов выше, чем темпы роста внеоборотных активов, это говорит об ускорении оборачиваемости оборотных активов. В результате из оборота высвобождаются финансовые средства, что повышает эффективность деятельности предприятия в целом.

На этом шаге также анализируется состояние собственных оборотных средств (СОС) предприятия, которые рассчитываются по формуле:

СОС = СК + ДО – ВА, (1)

где СК — собственный капитал (стр. 1300 «Капитал и резервы» бухгалтерского баланса);

ДО — долгосрочные обязательства (стр. 1400 бухгалтерского баланса);

ВА — внеоборотные активы (стр. 1100 бухгалтерского баланса).

Собственные оборотные средства характеризуют имущественное положение предприятия и определяют степень его финансовой устойчивости. Чем больше величина собственных оборотных средств, тем лучше структура имущества предприятия и тем устойчивее его финансовое состояние.

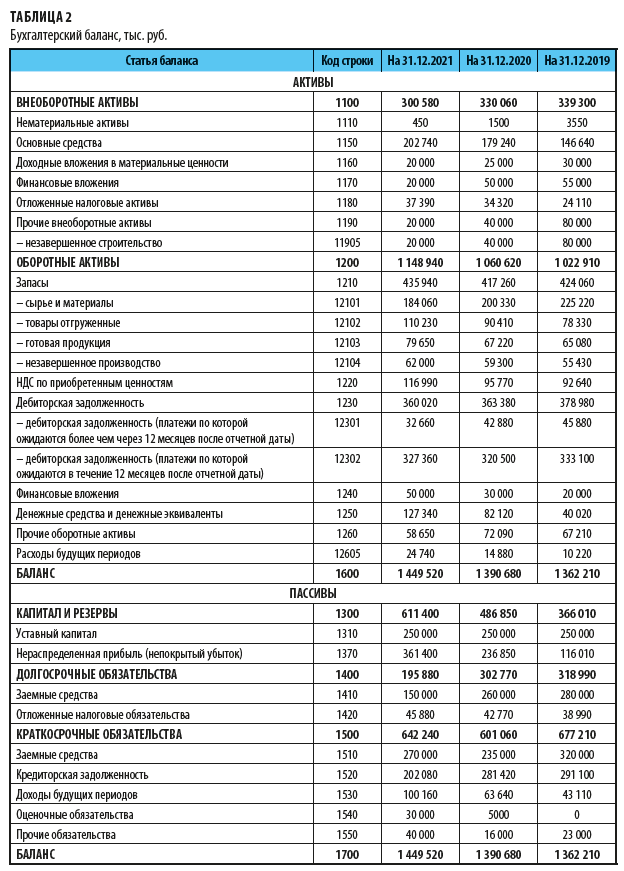

Мы будем рассматривать порядок оценки имущественное положение предприятия на примере ООО «Термопласт». Информационная база для анализа — бухгалтерский (управленческий) баланс (табл. 2).

Показатели внеоборотных и оборотных активов баланса предприятия, а также рассчитанный по формуле 1 показатель собственных оборотных средств представлены в табл. 3.

Как показывают данные табл. 3, имущественное положение предприятия за рассматриваемый период характеризуется положительной динамикой: общая стоимость имущества в 2021 г. увеличилась с 1 390 680 тыс. руб. до 1 449 520 тыс. руб., или на 4,2 %.

Кроме этого, произошли позитивные изменения в структуре имущества: доля внеоборотных активов сократилась с 23,7 % до 20,7 %, или на 3,0 %, а доля оборотных активов, соответственно, увеличилась с 76,3 % до 79,3 %, или на 3,0 %.

В результате темп роста оборотных активов (108,3 %) больше темпа роста внеоборотных активов (91,1 %). Это свидетельствует об ускорении оборачиваемости активов и высвобождении финансовых средств из оборота, следовательно, о повышении эффективности деятельности предприятия в целом.

Еще один положительный факт — рост значения показателя собственных оборотных средств в рассматриваемом периоде с 459 560 тыс. руб. до 506 700 тыс. руб., или на 10,3 %. Это говорит о том, что структура имущества предприятия улучшилась, увеличилась его финансовая устойчивость.

Проведенный анализ дает первичную оценку имущественного положения предприятия и свидетельствует о позитивных изменениях в объеме, структуре и динамике имущества компании.

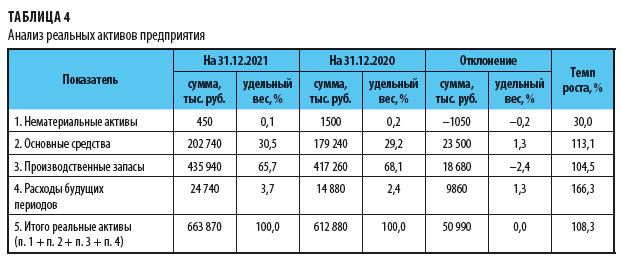

Шаг 2. Анализ объема, состава, структура и динамики реальных активов

Реальные активы — активы, поддающиеся идентификации, такие как здания, оборудование, патенты, торговые марки, в отличие от финансовых обязательств. Реальные активы отражают производственный потенциал промышленного предприятия и оцениваются по следующему составу:

• нематериальные активы (по остаточной стоимости);

• основные средства (по остаточной стоимости);

• производственные запасы (сырье, материалы, готовая продукция, товары отгруженные и другие аналогичные ценности);

• расходы будущих периодов.

По результатам анализа оценивается динамика общей величины реальных активов компании, а также влияние изменения отдельных видов реальных активов на их общую величину.

Чтобы оценить состояние реальных активов предприятия, рассчитаем объем, состав, структуру и динамику этого показателя (табл. 4).

Как видим, реальные активы предприятия за рассматриваемый период увеличились с 612 880 тыс. руб. до 663 870 тыс. руб., или на 50 990 тыс. руб. (8,3 %). Это важный положительный факт, так как свидетельствует о росте в 2021 г. производственного потенциала компании.

Рост реальных активов обусловлен, в первую очередь, увеличением:

• основных средств предприятия с 179 240 тыс. руб. до 202 740 тыс. руб., или на 23 500 тыс. руб. (13,1 %);

• производственных запасов с 417 260 тыс. руб. до 435 940 тыс. руб., или на 18 680 тыс. руб. (4,5 %), что является позитивным фактом производственной деятельности предприятия.

Вместе с этим в 2021 г. значительно увеличились расходы будущих периодов — с 14 880 тыс. руб. до 24 740 тыс. руб., или на 9860 тыс. руб. (66,3 %). Это отрицательный факт, так как свидетельствует о замедлении оборачиваемости оборотных средств компании.

Шаг 3. Расчет финансовых коэффициентов, характеризующих имущественное положение предприятия

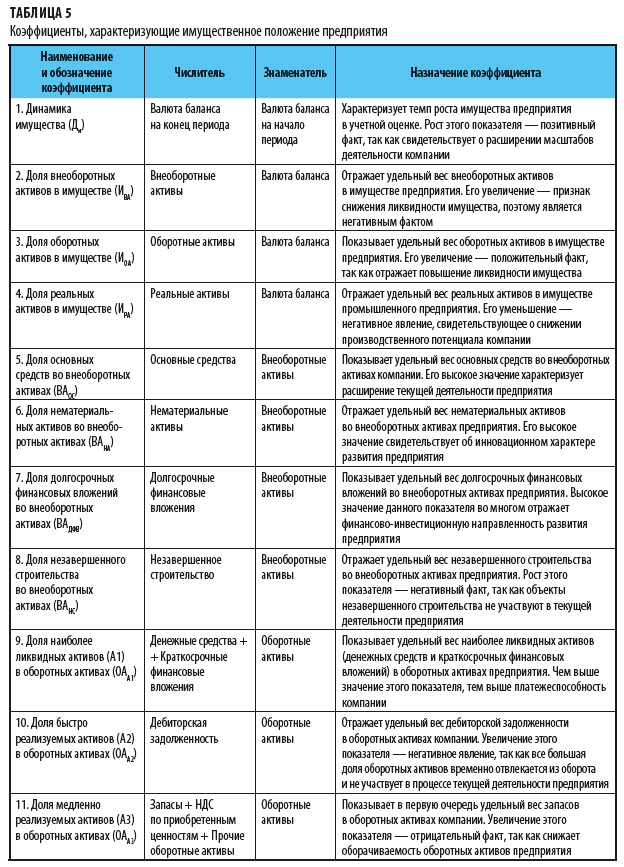

На этом этапе рассчитываются и оцениваются коэффициенты, отражающие имущественное положение предприятия в динамике за ряд отчетных периодов (табл. 5).

Рассмотренные коэффициенты не имеют нормативных (рекомендуемых) значений, так как полностью зависят от отраслевой принадлежности и специфики деятельности предприятия. Компаниям необходимо самим разрабатывать собственные значения указанных коэффициентов на основе статистических данных по предприятиям своей отрасли.

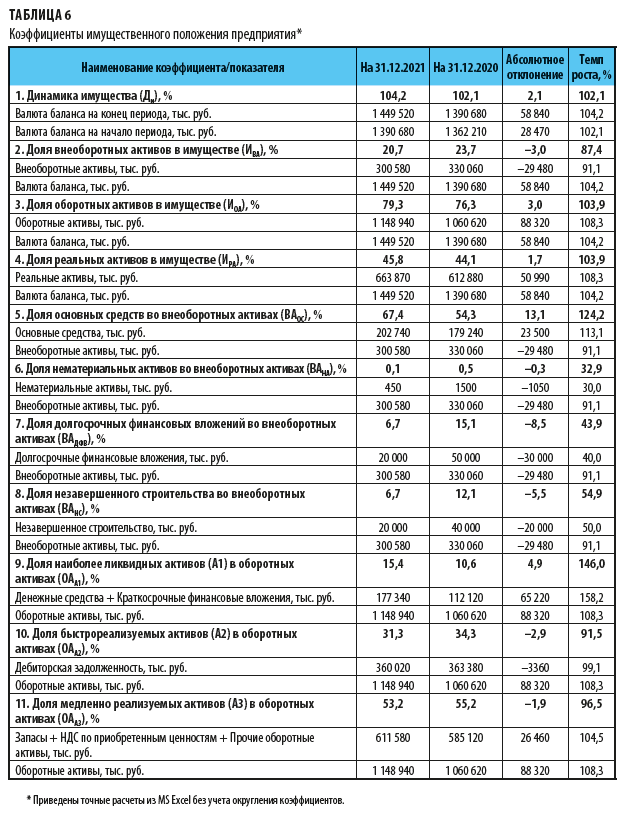

Используя данные бухгалтерского баланса, для углубленного анализа состояния имущества предприятия рассчитаем финансовые коэффициенты (табл. 6).

Согласно данным табл. 6:

1. Коэффициент динамики имущества за анализируемый период показывает стабильный рост стоимости имущества предприятия. Так, стоимость имущества в 2020 г. увеличилась на 2,1 %, или на 28 470 тыс. руб., в 2021 г. — на 4,2 %, или на 58 840 тыс. руб. Это позитивный факт, так как свидетельствует о стабильности и росте имущественного потенциала предприятия.

2. Доля внеоборотных активов в имуществе снизилась с 23,7 % до 20,7 %, или на 3,0 %. Это обусловлено, во-первых, снижением величины внеоборотных активов на 29 480 тыс. руб., во-вторых — ростом валюты баланса на 58 840 тыс. руб.

3. Доля оборотных активов в имуществе, наоборот, увеличилась на 3,0 % — с 76,3 % до 79,3 % в результате значительного роста оборотных активов предприятия на 88 320 тыс. руб.

Снижение доли внеоборотных и рост доли оборотных активов — положительный факт, который говорит об ускорении оборачиваемости активов и повышении деловой активности предприятия.

4. Доля реальных активов предприятия увеличилась с 44,1 % до 45,8 %, или на 1,7%, что тоже является положительным фактом — значит, увеличился производственный потенциал компании.

5. Доля основных средств во внеоборотных активах за рассматриваемый период увеличилась с 54,3 % до 67,4 %, или на 13,1 %. Это способствует увеличению производственного потенциала предприятия и является позитивным фактом.

6. Доля нематериальных активов во внеоборотных активах компании за рассматриваемый период была на крайне низком уровне (0,1 %). Отрицательный факт, так как не подтверждает высокий инновационный уровень компании, связанный с наличием нематериальных активов. Этот вопрос требует дополнительного анализа.

7. Доля долгосрочных финансовых вложений во внеоборотных активах за рассматриваемый период снизилась с 15,1 % до 6,7 %, т. е. на 8,5 %, в первую очередь, в результате сокращения размера долгосрочных финансовых вложений компании в 2021 г. с 50 000 тыс. руб. до 20 000 тыс. руб. Это положительный факт, так как снизились финансовые риски компании в долгосрочной перспективе.

8. Доля незавершенного строительства во внеоборотных активах за рассматриваемый период снизилась с 12,1 % до 6,7 %, или на 5,5 %, из-за уменьшения величины незавершенного строительства в 2021 г. с 40 000 тыс. руб. до 20 000 тыс. руб. Это позитивным для предприятия факт, так как сократилась величина средств, отвлеченных из хозяйственного оборота.

9. Доля наиболее ликвидных активов (А1) в оборотных активах предприятия увеличилась примерно в 1,5 раза — с 10,6 % до 15,4 %. Это вызвано значительным увеличением размера ликвидных активов А1 предприятия (денежные средства и краткосрочные финансовые вложения) — с 112 120 тыс. руб. до 177 340 тыс. руб., или на 65 220 тыс. руб. (58,2 %). В результате увеличивается ликвидность активов и платежеспособность компании.

Однако резкое увеличение активов А1 может снизить доходность бизнеса в целом, так как высоколиквидные активы (денежные средства на счетах) имеют низкий уровень доходности. Вопрос целесообразности роста активов А1 предприятия требует дополнительного анализа.

10. Доля быстро реализуемых активов (А2) в оборотных активах предприятия за анализируемый период остается примерно на одном уровне (31–34 %). Незначительное ее изменение (на 2,9 %) не имеет существенного значения.

11. Доля медленно реализуемых активов (А3) в оборотных активах компании за анализируемый период также остается примерно на одном уровне (53–55 %), ее динамика не имеет существенного значения.

Анализ финансовых коэффициентов, характеризующих имущественное положение ООО «Термопласт», подтверждает рациональность структуры имущества компании. При этом динамика изменения финансовых коэффициентов в 2021 г. заслуживает позитивной оценки.

В то же время компании следует обратить внимание на следующие отрицательные факты:

• крайне низкий уровень нематериальных активов (менее 0,1 %), что ставит под сомнение инновационный потенциал дальнейшего развития предприятия;

• резкое увеличение высоколиквидных активов А1, в первую очередь денежных средств на счетах в банках (прирост составляет 58,2 %). Повышая уровня платежеспособности предприятия, это одновременно снижает доходность и оборачиваемость оборотных средств компании.

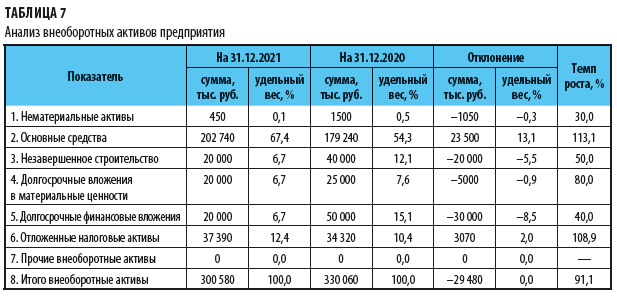

Шаг 4. Анализ объема, состава, структуры и динамики внеоборотных активов

Внеоборотные активы предприятия оцениваются по следующему составу:

• незавершенное производство;

• долгосрочные вложения в материальные ценности;

• долгосрочные финансовые вложения;

• отложенные налоговые активы;

• прочие внеоборотные активы.

По результатам анализа оценивается динамика общей величины внеоборотных активов предприятия, а также влияние изменения отдельных их видов на общую величину.

Особое внимание в ходе анализа необходимо обратить на динамику показателей удельного веса долгосрочных финансовых вложений, незавершенного строительства и отложенных налоговых активов во внеоборотных активах предприятия.

В связи с тем что долгосрочные финансовые вложения отвлекают денежные средства предприятия из хозяйственного оборота на длительный срок и могут быть связаны с высоким финансовым риском, увеличение их удельного веса во внеоборотных активах рассматривается как отрицательный факт, свидетельствующий об ухудшении качества внеоборотных активов.

Позитивный факт — соотношение, когда темп роста внеоборотных активов (ТРВА) выше, чем темп роста долгосрочных финансовых вложений (ТРДФВ), т. е. выполняется следующее условие:

Аналогично оценивается динамика удельного веса отложенных налоговых обязательств во внеоборотных активах компании. Отложенные налоговые обязательства являются специфическим видом долгосрочной дебиторской задолженности, поэтому увеличение их удельного веса в активах предприятия является нежелательным фактом, так как свидетельствует об отвлечении средств из хозяйственного оборота компании.

Оценка выполнения трех указанных условий свидетельствует об улучшении или ухудшении качества внеоборотных активов предприятия в течение анализируемого периода.

Проведем детальный анализ состояния внеоборотных активов предприятия. На основе данных бухгалтерского баланса рассчитаем показатели состава, структуры и динамики внеоборотных активов компании (табл. 7).

Согласно данным табл. 7 общий размер внеоборотных активов в 2021 г. снизился на 29 480 тыс. руб., или на 8,9 %, что при общем росте стоимости имущества на 58 840 тыс. руб. (см. п. 1 табл. 6) является позитивным фактом.

Положительные факты динамики структуры внеоборотных активов:

• рост объема основных средств с 179 240 тыс. руб. до 202 740 тыс. руб., или на 23 500 тыс. руб. (13,1 %), что говорит об обновлении основных производственных фондов и повышает производственный потенциал компании;

• снижение объема незавершенного строительства на 20 000 тыс. руб., или на 50 %, что свидетельствует о ходе процесса капитальных вложений и сокращении средств, отвлеченных из хозяйственного оборота предприятия;

• снижение объема долгосрочных финансовых вложений на 30 000 тыс. руб., или на 60 %, что уменьшает финансовые риски компании в долгосрочной перспективе;

• стабильный уровень размера отложенных налоговых активов (10,4–12,4 %), что характеризует производственную и коммерческую деятельность компании как стабильную.

Вместе с этим вызывает опасение резкое сокращение объема нематериальных активов предприятия (примерно в 3 раза) и крайне низкий их объем. Данная ситуация требует от руководства предприятия особого внимания.

Шаг 5. Анализ объема, состава, структуры и динамики оборотных активов

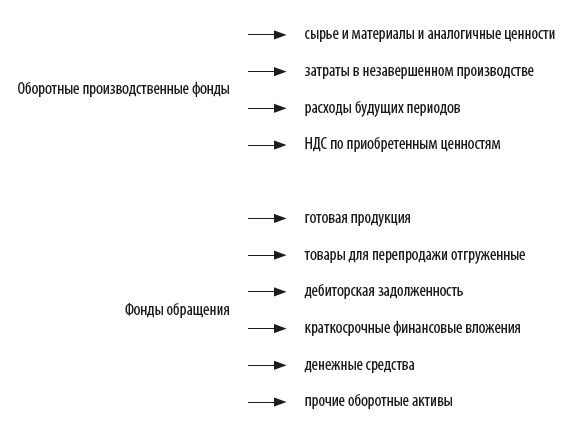

Оборотные активы предприятия оцениваются в следующих разрезах:

По результатам анализа оценивается динамика общей величины оборотных активов предприятия, а также влияние изменения отдельных их видов на общую величину. Особое внимание в ходе анализа обратите на динамику показателей удельного веса незавершенного производства и дебиторской задолженности в оборотных активах предприятия.

Увеличение удельного веса незавершенного производства в оборотных активах компании свидетельствует о неритмичности производственных процессов, поэтому является отрицательным фактом.

Негативно оценивается и увеличение дебиторской задолженности, так как этот факт свидетельствует об отвлечении средств из оборота и замедлении оборачиваемости оборотных активов компании.

По результатам комплексного анализа имущественного положения предприятия оценивается рациональность структуры имущества компании и делается вывод:

• о полной рациональности структуры имущества предприятия;

• о рациональности структуры имущества компании в целом с отдельными отрицательными фактами;

• о нерациональности структуры имущества предприятия.

В заключение динамика и структура имущественного положения оценивается во взаимосвязи с инвестиционной, инновационной и производственной политикой предприятия. По результатам анализа и с учетом сделанных выводов разрабатываются предложения по их оптимизации в краткосрочной и долгосрочной перспективе.

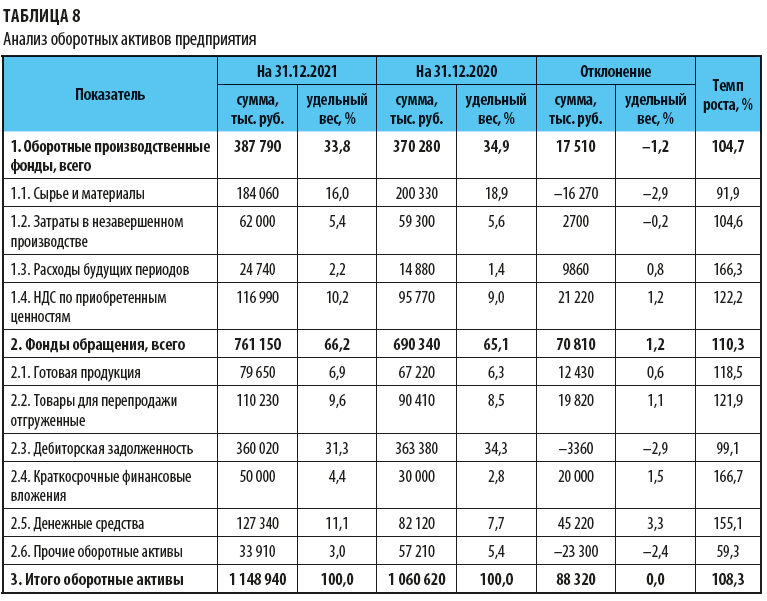

Проведем детальный анализ состояния оборотных активов предприятия. На основе данных бухгалтерского баланса рассчитаем показатели состава, структуры и динамики оборотных активов компании (табл. 8).

Согласно данным табл. 8 общий размер оборотных активов за 2021 г. увеличился на 88 320 тыс. руб., или на 8,3 %. При общем росте стоимости имущества на 58 840 тыс. руб. (см. п. 1 табл. 6) это позитивный факт.

Положительные факты динамики структуры оборотных активов:

• снижение объема сырья и материалов на 16 270 тыс. руб., или на 8,1 %, что повышает оборачиваемость оборотных фондов и увеличивает деловую активность предприятия;

• стабильный уровень затрат в незавершенном производстве (5,4–5,6 %) свидетельствует о ритмичности производственных процессов;

• рост объема отгруженных товаров на 19 820 тыс. руб., или на 21,9 %, отражает улучшение коммерческой деятельности компании в части реализации товаров для перепродажи;

Вместе с этим структура оборотных активов характеризуется и рядом отрицательных фактов, требующих дополнительного внимания:

• рост расходов будущих периодов более чем в 1,5 раза (на 9860 тыс. руб., или на 66,3 %), что увеличивает продолжительность производственного цикла и снижает оборачиваемость оборотных активов;

• рост объемов готовой продукции на складе на 12 430 тыс. руб., или на 18,5 %, что отражает снижение объемов реализации продукции собственного производства и затоваривание готовой продукцией на складе.

Таким образом, в 2021 г. объемы реализации товаров для перепродажи увеличились (на 21,9 %), а продукции собственного производства, наоборот, сократились (на 18,5 %). Этот факт требует дополнительного анализа и разработки мероприятий по стимулированию сбыта собственной продукции;

• значительный рост объемов денежных средств на счетах в банках с 82 120 тыс. руб. до 127 340 тыс. руб., или на 45 220 тыс. руб. (прирост 55,1 %), повышает платежеспособность предприятия, но одновременно отвлекает финансовые ресурсы из оборота, что замедляет оборачиваемость оборотных средств. Эта ситуация требует дополнительного анализа и оптимизации объема денежных средств на счетах в банках.

Анализ состояния оборотных активов ООО «Термопласт» показал в целом рациональную их структуру и отдельные отрицательные факты динамики некоторых показателей.

Чтобы улучшить состояние оборотных активов, компании необходимо:

• сократить расходы будущих периодов;

• повысить объемы реализации продукции собственного производства;

• оптимизировать размер денежных средств на счетах в банках.

Когда целесообразно проводить переоценку внеоборотных активов

Важно! Смысл проведения переоценки внеоборотных активов заключается в том, чтобы сравнять первоначальную стоимость ранее приобретенного актива компании с ценой на аналогичный объект, который актуален на рынке в настоящий момент.

Ниже представлен перечень наиболее часто встречающихся ситуаций, при которых может понадобиться переоценка внеоборотных активов:

- Реализация части имеющихся у предприятия активов, приобретенных некоторые время назад (достаточное для того, чтобы изменились рыночные цены).

- Слияние или поглощение предприятий (особенно важно для тех, кто хочет объединиться с иностранными фирмами).

- Необходимость привлечения заемного капитала (оформления займа или кредита) в случаях, когда банк или иной заемщик требует предоставления залога.

- Желание разместить ценные бумаги (эмиссия). При этом государство обязано оценить имущественное положение компании.

- Необходимость уточнения величины имеющихся активов для сравнения ее с уставным капиталом (когда чистых активов меньше, чем уставного капитала, фирма близка к разорению).

- Желание улучшить инвестиционную привлекательность бизнеса.

- Формирование страховой базы для оформления страховки на имущество.

- Моральное устаревание актива, рыночная стоимость которого значительно уменьшилась на фоне современных разработок.

Пример расчета суммы строки 1190 актива баланса

ООО «Василек» купило товарный знак за 400000 рублей. НДС составляет 66666,67 рублей и входит в общую сумму. Для оформления совершенной операции были собраны документы и переданы в соответствующий орган. При этом понесены затраты в сумме 5000 рублей. Регистрация не успела завершиться до конца года.

Расчет представим в таблице:

Таким образом, сумма прочих внеоборотных активов составляет:

333333,33 + 5000,00 = 338333,33 рублей. Эту сумму необходимо проставить в строку 1190.

Нематериальные и материальные поисковые активы (внеоборотные активы предприятия)

Материальные и нематериальные поисковые активы предприятия хоть взаимосвязаны, отображаются в двух разных статьях бухгалтерского баланса:

Формулы для проведения переоценки имущества

Важно! Прежде чем проводить переоценку активов, необходимо вычислить амортизацию на момент проведения переоценки.

rosim.ru – Официальный сайт

rosim.ru – Официальный сайт